Contents

なぜ株式投資のプロはいないのか?

株式トレードを行っている人は、職業レベルの人からアマチュアまで、世の中に数え切れないほどいます。

2005年に、ジェイコム株で大儲けした通称ジェイコム男は、マスコミの取材に対して、「学生時代に貯めた160万円あまりを元手に5年前から株式投資をはじめ、現在の資産は100億円ほど」と答えています。もし100万円がたった5年で100億円になったのなら、お金が1万倍に増えたことになる。これを年利換算すると900%の運用成績になります。

しかし、これが、もし再現性のある実力であるなら、職業レベルで株式トレードをしている人は、そのノウハウを真似するだけで、全員1年以内に、数億円の資産を手に入れて、経済的自由に到達するはずです。しかし、年利換算で900%の運用成績を数十年続けることのできた人はこの世にいません。将棋のプロは勝ち続ける故にプロと呼ばれますが、株のプロは、私の知る限り世の中にはいません。

公正で公平な投資機会が与えられる開かれた市場において、一人だけ勝ち続けることは理論上不可能

株式投資における大原則をご紹介します。

[box02 title=”株式投資における大原則とは”]株価はランダムに動く。

株価の変動は確率的にしか予測ができないのだから、株式投資は偶然のゲームになり、市場参加者はだれひとり有利な立場を手にすることはできない。

市場は効率的で、株式投資は偶然のゲーム。長期的にみればだれも、市場平均を上回れない(売り買いすればするほど、手数料コストの分だけ損をする)。

資本主義は自己増殖のシステムなので、長期のスパンでみれば市場は拡大し、株価は上昇する。

世の中に効率的ポートフォリオはたった一つしかない。それは株式市場の縮小コピーである。市場そのものに投資する。

世界全体あるいはアメリカ全体の株式市場に存在する全ての銘柄を時価総額に応じて保有する。つまり、世界株式市場あるいはアメリカ株式市場の平均株価に連動して値動きするインデックスファンドを購入すること。インデックスファンドは、長期的な市場の拡大から富を創造する手法であり、平均以上の運用成績をあげることは原理的に不可能だが、そのかわり市場平均を下回ることもない。[/box02]

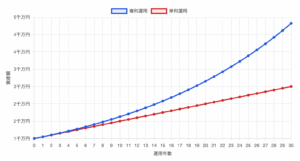

そこから導かれる理論的に正しい株式投資の仕方は、誰にでもできて、非常にシンプルな方法です。10年から20年の長期スパンで、投資を続けること。世界経済あるいはアメリカ経済に連動したインデックスファンドを、毎月一定額購入し続けること(確定拠出年金は、運用益が非課税になり、かつ積立金が所得から控除されるという税制上のメリットもある、可能なら上限いっぱいまで利用しよう)。毎月一定額購入し続ける方法を、ドルコスト平均法と呼ぶ。そして、一番重要なことは、仮に株価が下がったとしても、積立をやめたり、それまで積立たインデックスファンドを売却してはいけない。ドルコスト平均法は、株価が下がり続ける時であっても、感情に流されずに、割安となった株をたくさん購入できることが最大のメリットだから。

コメント